El sector financiero se suma rápidamente a una reinvención de la mano del software, big data e inteligencia artificial. En la Argentina surgen polos de desarrollo más allá de la City porteña, como también sucede en los principales centros financieros del mundo.

Agencia TSS – “Las finanzas siempre fueron un juego de números y un motor de avances teóricos, así que la conexión con las matemáticas se remonta al origen de ambas disciplinas. El uso de la computación en las finanzas y el análisis de mercados también tiene una larga historia”, dice Nicolás Kicillof, en un diálogo con TSS vía correo electrónico desde Nueva York (Estados Unidos). Está hablando de uno de los fenómenos recientes del mundo de la informática que más impacto está teniendo en la economía y en la sociedad, el cruce entre el negocio financiero y las tecnologías de la información, conocido como fintech.

Promediando las estimaciones que se hacen a nivel mundial sobre el crecimiento de este sector, se obtiene una cifra de inversión en el sector fintech de alrededor de 100.000 millones de dólares estadounidenses durante 2018. El sitio de estadísticas de origen alemán Statista publicó un informe con las opiniones de los principales ejecutivos del sector bancario de todo el mundo. El 45,8% de los consultados considera que los servicios financieros ofrecidos por las empresas fintech y las bigtech (Google, Amazon, Facebook, Apple, Tencent, entre otras), son uno de los principales factores disruptivos con relación al negocio bancario tradicional. Los datos son un indicador de la magnitud que toma este rubro y la Argentina, aunque con cierto atraso relativo respecto de los principales centros financieros del planeta, también se suma a esta ola con actores relevantes más allá de la tradicional City porteña, eje histórico de las finanzas locales.

Desde el corazón de la Gran Manzana

Nueva York es uno de los grandes polos financieros mundiales y hasta allí llegó años atrás el argentino Nicolás Kicillof, hermano del actual gobernador de la provincia de Buenos Aires y ex profesor de Ciencias de la Computación de la Universidad de Buenos Aires (UBA). Su carrera profesional en el país del norte lo llevó, entre otros destinos, a Microsoft, y hoy lo encuentra como CTO (Gerente de Tecnología) de Qontigo, una compañía cuyo holding incluye a Axioma y Stoxx. La primera es una empresa dedicada al desarrollo e implementación de soluciones informáticas para el manejo de activos financieros y la segunda está especializada en la generación de índices globales. Qontigo cuenta con 500 empleados directos, además de los contratados. Con oficinas en Frankfurt, Nueva York, Chicago, San Francisco, Londres, Ginebra, Singapur, Sydney y Hong Kong, posee además, un centro de investigación y desarrollo (I+D) en Buenos Aires. Según los datos aportados por la propia empresa, la división de tecnología de Qontigo está conformada por 120 personas de su propio plantel dedicadas al desarrollo de software y al análisis cuantitativo, apoyadas por otros 60 a tiempo completo. Axioma complementa esta fuerte orientación a la I+D, con 20 personas más dedicadas a la investigación aplicada y de productos.

Retornando a la especificidad del mundo fintech actual, Kicillof remarca que “lo que cambió más recientemente, gracias a los enormes avances en software, hardware e infraestructura disponible, es el volumen de datos que las computadoras pueden almacenar y procesar a alta velocidad. La computación y los modelos matemáticos son esenciales, no solamente para la operatoria de los mercados, sino también para la toma de decisiones. Muchos procesos que solían depender de múltiples pasos manuales ahora están completamente automatizados, con algoritmos que deciden qué operaciones realizar y las llevan a cabo en fracciones de segundos. Cada vez más estrategias de inversión tradicionales se ven afectadas por el manejo avanzado de grandes volúmenes de información”.

Sin embargo, a pesar de lo espectacular del crecimiento y la evolución de este sector, Kicillof no considera que sea el financiero un sector que esté a la vanguardia de la tecnología. “Es un sector [el financiero] generalmente reacio a tomar ciertos riesgos y a invertir en nuevas tecnologías que considera poco validadas o inseguras”, afirma el CTO de Qontigo. Y agrega: “El resultado acumulado es una relativa falta de inversión, especialmente por parte de las grandes instituciones. Últimamente se ve un cambio en esta situación, impulsado en gran medida por el crecimiento del campo fintech, y en parte por los esfuerzos de las empresas de tecnología por acercarse al sector financiero y beneficiarse de las enormes ganancias potenciales que ofrece.”

Riesgos y cautela

La aversión al riesgo del sector financiero genera contradicciones en el cruce con la innovación tecnológica. Uno de esos problemas se presenta en lo que Kicillof denomina la “explicabilidad” de lo que hacen los sistemas informáticos, es decir, la posibilidad de hacer comprensible cómo operan estas herramientas y que ese conocimiento sea accesible para personas no expertas. En el empleo de inteligencia artificial (IA) es donde más emerge esta necesidad: “Usar computadoras para predecir o aproximar resultados con alto impacto financiero sin el respaldo de algoritmos bien comprendidos puede constituir un riesgo muy serio. Los entes reguladores, auditores y las organizaciones tenedoras de activos van a querer entender la justificación de decisiones que pueden afectar la vida y el bienestar de la gente” explica Kicillof.

Del otro lado del continente, y como en otros rubros de la computación, Córdoba despunta como uno de los principales polos de desarrollo del Cono Sur latinoamericano. El sector fintech no es ajeno a esta movida y, como muestra de la magnitud que va tomando, allí Mercado Libre tiene instalado su centro de desarrollo y control de algunos de sus principales productos, como “Mercado Pago” y “Mercado Crédito”, con cerca de 600 personas trabajando en esos proyectos.

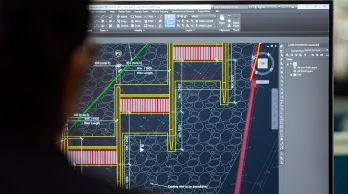

En un edificio de la parte más densamente ocupada de la zona bancaria de Córdoba, Gustavo Defilippi recibe a TSS para mostrarle cómo su empresa, Grupo del Plata, está haciendo un empleo creciente e intensivo de la computación y las matemáticas para desarrollar su negocio bursátil. Grupo del Plata es lo que técnicamente se conoce como un Agente de Liquidación y Compensación (ALyC), personas jurídicas reguladas por la Comisión Nacional de Valores (CNV) autorizadas para intervenir en las operaciones de bolsa concertadas en los sistemas informáticos de negociación de los mercados oficiales. Las ALyC son lo que en el pasado se denominaban agentes de bolsa o sociedades de bolsa.

Con 18 años de experiencia en el rubro, Defilippi, junto con otros socios, creó Grupo del Plata como una casa de bolsa tradicional pero con la inquietud de protagonizar la creciente vinculación entre las finanzas y la tecnología. Hoy, Defilippi define el core de su empresa como“volcar tecnología a los mercados, tanto al local como al internacional. Analizando todas nuestras inversiones vinculando la economía a la matemática y la computación”. El trabajo cotidiano pasa por analizar el flujo de información para detectar las ineficiencias, mediante el uso de modelos predictivos y mucha estadística, mientras se penetra en los sistemas bursátiles para buscar oportunidades de mejoras en las transacciones que se llevan a cabo en ellos.

En la Argentina, a diferencia de lo que ocurre en los mercados financieros líderes a nivel mundial, hay muy poco desarrollo a nivel de informática bursátil, pero sí están instaladas las conexiones, como el protocolo FIX (FinancialInformation Exchange) de la CNV, que les permite a las ALyC ingresar a su sistema y operar en la Bolsa.

Grupo del Plata emplea capital propio en las inversiones que realiza. Esto le permite ser más osada a la hora de emplear nuevas tecnologías para la gestión de sus activos como las herramientas informáticas y matemáticas que comenzó a desarrollar internamente (in house) a partir de 2018. Actualmente, la empresa cuenta con una planta total de personal de 15 miembros y recientemente firmó un convenio con la Facultad de Matemática, Astronomía, Física y Computación (FAMAF), de la Universidad Nacional de Córdoba (UNC), para trabajar en forma conjunta en el desarrollo de herramientas computacionales y matemáticas para el manejo de activos financieros. También está en estudio financiar becarios que aborden en sus trabajos finales o tesis, temas de este sector. “Para nosotros es la Facultad [la FAMAF] más prestigiosa del interior del país y gran parte de la gente que egresa de ella tiene el perfil que estamos buscando”, menciona Defilippi.

La ubicuidad de las finanzas

Pocos sectores de la economía y la vida social se han escindido tanto de la geografía en la que se producen como las finanzas, merced a la revolución de la informática y las comunicaciones en las últimas décadas.

“Hoy en día no existen las barreras fronterizas para acceder a los mercados mundiales, entonces, ¿por qué no lo vamos hacer desde Córdoba? Nuestra vida está radicada en Córdoba, hay materia gris suficiente para acceder a todos los mercados mundiales y encontramos ayuda para el desarrollo de distintos hubs de tecnología. Antes, la única alternativa que a uno le quedaba era mudarse físicamente hacia otra ciudad”, enfatiza Defilippi explicando las razones que lo llevaron a embarcarse en el negocio fintech desde una plaza, Córdoba, que no es el centro financiero del país.

Pero la apuesta va más allá de las fronteras nacionales. Grupo del Plata opera con mercados bursátiles de todo el mundo y está trabajando para ingresar de lleno al mercado brasileño. Aunque la globalización tecnológica licúe los espacios, subsisten las diferencias culturales de las sociedades sobre las que emergen los mercados, y comprender y saber manejarse en esos entornos se torna un activo más.

Herramientas concretas

El desarrollo del sector fintech se asienta sobre herramientas informáticas y matemáticas concretas. Kicillof hace un repaso de ellas: “Se siguen usando ambientes como MATLAB y R para la etapa de investigación, pero es común que después haya que traducir los modelos obtenidos a lenguajes de programación más establecidos, típicamente Java o C#, para integrarlos con sistemas en producción. El uso del ecosistema de Python viene creciendo sostenidamente como una forma de reducir esa brecha, gracias a bibliotecas matemáticas avanzadas, herramientas interactivas como Jupyter Notebook e integración con plataformas de computación distribuidas. El aprendizaje automático está ganando terreno lentamente en las finanzas, aunque diría que se necesitan más adelantos por el lado de la explicabilidad para incrementar su adopción”.

El mundo financiero también se va atreviendo a trabajar en la nube, “antes percibida como territorio peligroso desde el punto de vista de la seguridad y del marco normativo”, explica Kicillof. Este recurso permite aprovechar su formidable elasticidad de almacenamiento y cálculo para arquitecturas de tamaño creciente que estaban llegando a su techo cuando se alojaban en centros de datos tradicionales. Algunas de estas tecnologías elásticas son los data warehouses y data lakes; la computación distribuida soportada por motores como Hadoop o Spark; los contenedores administrados por sistemas de orquestación como Kubernetes y las plataformas de streaming al estilo de Kafka.

En el terreno de la matemática “con la difusión de la ciencia de datos, quienes hacen análisis cuantitativo o desarrollo de software tienen que utilizar métodos estadísticos avanzados, para lo que necesita manejar con soltura conceptos como las ecuaciones diferenciales, el cálculo estocástico y la optimización”, enfatiza Kicillof.

Grupo del Plata elabora soluciones basadas en aprendizaje de máquina (machine learning) y big data para su propio uso y para terceros. En la tarea de desarrollar soluciones computacionales o matemáticas específicas “se buscan los métodos o herramientas que se necesiten en cada caso, sin casarse con nada”, dice Gustavo Gianotti, un joven doctor en Matemática dedicado a las finanzas que trabajó para Grupo del Plata y hoy se desempeña en Mercado Libre. Egresado de la FAMAF, Gianotti rescata de su formación académica la capacidad de pensar “de abstracción, de síntesis y de cómo estructurar los procesos para llegar a la solución”, que le forjaron sus años de dedicado estudio.

Desde el punto de vista del trading (la compra y venta de activos financieros) lo más desafiante para Gianotti es lo cambiante que son los escenarios, lo que deja un papel relevante a la intuición. “Lo más interesante –manifiesta el matemático– es encontrar la forma de amalgamar la sistematización con lo intuitivo, y tratar de reducir las miles de variables que uno maneja a unas pocas, que le sirvan a una persona que sigue mucho a los mercados para entender cómo te puede afectar, por ejemplo, un tweet de Trump”.

El aspecto estrictamente económico del universo fintech también posee sus particularidades: “Los desafíos pasan por entender la teoría y tener los conocimientos básicos de los instrumentos, sean acciones, bonos u otro instrumento, para poder entender el mercado. Pero una cosa es la teoría y lo que se puede hacer con estos instrumentos, y otra como aparece en el comportamiento de los agentes, en lo que se ve en las pantallas”, comenta Manuel Alessandrini, economista de Grupo del Plata.

La cuestión humana

La creciente ocupación de espacios en las actividades humanas por parte de los sistemas informáticos y la automatización, una y otra vez, plantea el interrogante sobre el rol que les quedará a hombres y mujeres en el futuro, y como impactará ello en cuestiones tan fundamentales para el equilibrio social, como el trabajo.

“Alguna gente, especialmente entre quienes usan métodos algorítmicos, creen que en el futuro cercano las computadoras van a poder tener mejor desempeño administrando inversiones que cualquier ser humano. Nuestra empresa es bastante imparcial en este debate. Brindamos análisis avanzados que pueden ser usados por ambos. Nuestros productos se conectan tanto con sistemas automáticos como con sistemas para soportar decisiones humanas. También ofrecemos visualizaciones y tableros que la gente puede usar directamente para entender mejor los mercados y sus propias carteras de inversiones”, dice Kicillof.

En relación al perfil del profesional financiero que las nuevas tecnologías demandan, Kicillof agrega: “Actualmente, alguien con experiencia en trading tradicional puede beneficiarse mucho si actualiza sus conocimientos aprendiendo a programar como complemento de su conocimiento del dominio financiero. Se ve una consolidación de saberes, con la programación como centro. Un ejemplo claro es la figura de analista quant, que en la mayoría de los casos sabe escribir código”.

La visión de Defilippi es distinta. Para el empresario cordobés, “todos aquellos trabajos donde las decisiones estén basadas en las percepciones humanas tienden a ser obsoletos en el mediano plazo y en función de eso, van a ser reemplazados”. El rol de las máquinas en este reemplazo sería por la velocidad y precisión que ofrecen para la toma de decisiones. El rol de los humanos se enfocaría en la programación de esas máquinas y en el análisis de los comportamientos sociales, algo que Defilippi juzga fundamental, incluso para el mundo financiero, en el que considera que las capacidades humanas resultarán irremplazables.

![]()

02 ene 2020

Temas: Bancos, Big Data, Finanzas, Informática, Inteligencia Artificial, Inversiones, Software